Befektetések: átfogóan, közérthetően

Mit kell tudni a befektetésekről? Mit is jelent a befektetés?

A befektetés nem más, mint a vagyonodnak az a része, amelyet nyereség reményében irányítasz valahova. Nincs olyan, hogy „abszolút legjobb befektetés”, csak olyan, hogy az adott célnak illetve ügyfélnek leginkább megfelelő.

Tartalomjegyzék:

Hogyan termel pénzt a befektetés a pénz- és tőkepiacon?

Az alábbi grafikonon a sárgával a tartós fogyasztási javak, kékkel az S&P 500-as részvényindex, szürke sávval pedig 3 válság “van játékban”. Az első szürke sáv a Dot-com botrány a második a jelzálogválság volt, az utolsó pedig a koronavírus okozta visszaesés.

Minél inkább biztonságban érzik magukat az emberek (stabil munkahely, kiszámítható jövőkép), annál szívesebben költik el a pénzüket tartós fogyasztási cikkekre (hűtő, gépjármű, számítógép, stb). Minél több ember szeretne magának otthonra ilyet, annál többre van szükség, így a termelés miatt is pörög a gazdaság, és az árakat is fentebb lehet tornászni. Ezt szépen mutatja a narancsszínű grafikon.

A gazdaság növekedését természetesen a részvények árfolyama is lekövette, lévén, hogy ha egy cég stabilan működik, oda a befektetők is szívesebben viszik a pénzüket. Garantáltabban kapják vissza szükség esetén, és még osztalékra is van remény. Ez viszont a részvények árára van hatással, amit a kék görbe nagyon szépen megmutat. Így a befektetők nyerhetnek az árfolyam emelkedése miatt is.

A tartós fogyasztási cikkeket nyilván le kellett gyártani, majd szállítani kell és üzemben kell tartani. Ez mind kiadás a vevő részéről, és bevétel a cégeknek. Ez a bevétel a GDP-ben is megjelenik, így egy rendszer szerves része.

Egy megfelelően összeállított befektetés ezeket a gazdasági jelenségeket, valamint növekedési hullámokat lovagolja meg.

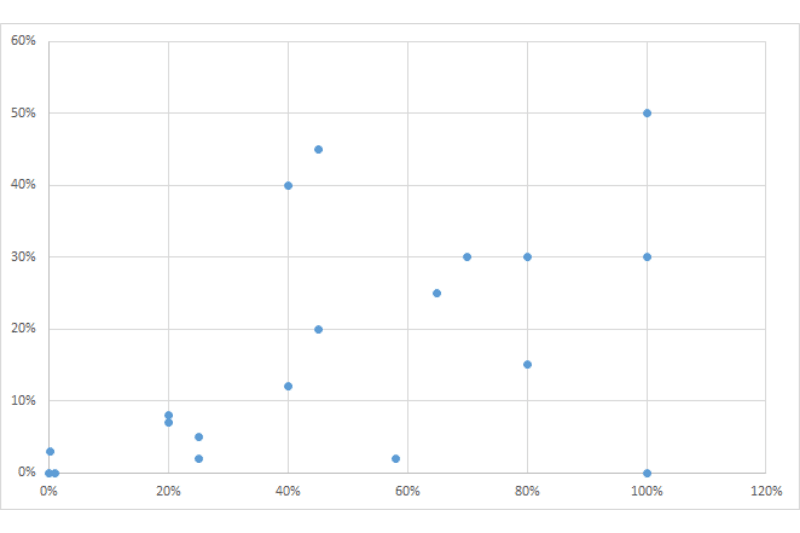

Az alábbi képen a fent már említett S&P 500-as részvényindexen elérhető éves hozamok vannak ábrázolva.

A pénz- és tőkepiacon a többi szereplő is hasonló arányban éli meg a nyereség-veszteség arányát, így tudhatod, hogy a visszaesést relatívan hamar kompenzálja a gazdaság. Ebből te sem maradsz ki, ha megfelelő szakértelemmel választottad ki a befektetésed irányát.

A befektetés kockázata

Egy dolog, amit mindenképp tudnod kell, mielőtt a befektetés kockázatára ténylegesen rátérünk:

Ahogy a fenti grafikonból is látod, vannak visszaesések, amely magukban rejtik a veszteség lehetőségét. Kockázat nélkül nincs befektetés. Mondhatod, hogy akkor nem fektetsz be, jó lesz az egész készpénzben. Ekkor a befektetésed 100%-át a készpénz teszi ki, de itt is vállalsz kockázatot. Egyrészt ellophatják, másrészt ott az infláció, amely a vásárlóértéket csökkenti lassan, de biztosan.

Először egy definíció, hogy tiszta legyen: A befektetés hozama az a súlyozott átlaga minden eszköz várható hozamának.

A kockázat már nem ennyire kézzelfogható. Ahány helyen olvasod, annyiféle definíció létezik rá. Nem túl kézzelfogható maga a fogalom, és nem is egyszerű minden életterületre leírni.

A modern portfólió teóriában tipikusan a hozamban tapasztalható eltérésről, szórásról beszélünk.

Innentől tekintsük ezt alapnak: a kockázat, az a hozamban tapasztalt szórás.

Egy befektetés esetén nagyon sok típusú kockázattal kell szembenézni. Ez lehet időbeli kockázattól kezdve akár jogi kockázatig nagyon sokféle. Ezek mind hatással vannak a saját hozamodra.

Egy adott befektetés kockázatának és szórásának az összefüggéseit az alábbi grafikonon tudod leolvasni vagy akár később ábrázolni. A számodra is elérhető befektetési lehetőségek közül ugyanígy, a kockázatok és várható hozamok figyelembe vételével fogsz választani.

Számodra, a saját kockázattűrő képességed függvényében ki fog alakulni egy olyan határ, amely

- alatt nem célszerű választanod (mert a saját elérhető hozamodat csökkented, így nem érsz el vele annyit, mint lehetőséged lenne),

- fölötte pedig túl kockázatos lenne a számodra.

Egy túl kockázatos befektetési forma azt jelenti, hogy nem ismered kellőképpen, és így rossz döntést tudsz hozni vele kapcsolatban, illetve az adott időtávon belül valószínű hogy negatív hozamot is elérhetsz.

Ha már szóba került a szórás és a hozam, nézzünk meg néhány lehetőséget ennek fényében, és képzeletben helyezzük el a fenti koordinátában.

| Megnevezés | Szórás | Hozam |

| Készpénz | Nincs szórása | Nincs hozama |

| Lottó | Majdnem 0 (néha nyer, csak nagyon ritkán) | -100% , mert szinte mindig veszít |

| Pénzfeldobás | 100% (kb. ugyanannyi fej, mint írás) | 0 (egyszer nyer, egyszer veszít) |

| Államkötvény | Nagyon kicsi (annak az esélye, hogy az állam nem fizet) | 2-3% |

| Kockázati tőke alap | Nagyon magas, közel 100% (mindent bukhatsz) | Amennyit az adott vállalkozás hoz (akár nagyon magas is tud lenni) |

| Részvények | Rövid távon nagy szórás, az idő múlásával kiegyensúlyozottabb | Az elmúlt 100 év átlaga 10% körül mozgott |

| Befektetési alapok | A befektetési alapot alkotó eszközök szórásához igazodik | Hozamát tekintve igazodik a benne levő eszközök hozamához |

Ezt a térképet megtekintve hogyan választanál magadnak befektetést?

Tegyük fel, hogy úgynevezett racionális befektető vagy, aki megpróbálja maximalizálni a hozamát, és ugyanakkor minimalizálni a szórását.

Választanál-e olyat, amelynek nincs hozama? Nem valószínű, maximum egy kicsike részben.

És olyat, amelynek lehet, hogy van hozama, de nagyon kockázatos és sokat bukhatsz rajta? A válasz itt is hasonló tud lenni, ide is szintén csak maximum egy kis részét tenné az ember a saját pénzének.

Hatékonysági határ

Az a lehetőség, ahol már a szórást nem tudod jobban minimalizálni, és ahol a hozamot nem tudod jobban maximalizálni.

Ha saját befektetésről beszélsz, akkor azt jellemzően a pénzügyek területére érti mindenki, és ez így is van jól. Ekkor olyan befektetési eszközök közül válogatsz, amely a lehető legkisebb kockázattal (tehát legbiztonságosabban) a lehető legnagyobb hozamot adja. Tehát a hatékonysági határon szeretnél mozogni a befektetések területén. Ez viszont ritkán szokott kimerülni egyetlen eszköz nagyon tuti kiválasztásában. Azáltal, hogy választasz legalább 2 lehetőség közül, megvalósítod a diverzifikációt.

A diverzifikációt, azaz a kockázat porlasztásának egyik eszközét a pénzügyi szakemberek is ajánlják.

A befektetés diverzifikációja

A diverzifikáció azaz az egyes eszközök közötti szétosztás a kockázatkezelés egyik eszköze.

Nézzünk egy alap példát, hogy jobban érthető legyen. Az egyéves időszak elején van 4 opciód, a legelején mind a 4 jó kilátásokkal kecsegtet. Az év végére így alakulnak a hozamok:

- “A” 9%

- “B” 3%

- “C” -5%

- “D” -1%

Ha egyenlő arányban osztottad szét a pénzedet, akkor az év végére 1,5%-ot gyarapodott a pénzed. Mondhatnád, hogy a 9%-osat kéred, viszont ezt előre nem láthattad, ennyi erővel választhattad volna vaktában a -5%-ot is.

A kockázat csökkentése érdekében nem csak és kizárólag egyetlen irányba fogsz pénzt irányítani. Így bármely pénzügyi eszköz (akár konkrét értékpapír, akár befektetési alap) önálló kockázata és megtérülése már nem lesz annyira hangsúlyos az egészhez képest. Az egyik fajta befektetésen elért veszteséget kiegyensúlyozza a többi fajta befektetésen elért nyereség.

Ha ezt az egész műveletet jól hajtod végre, akkor úgy vagy képes csökkenteni a saját befektetési kosarad kockázatát, hogy érdemben megváltoztatnád annak megtérülési rátáját. Azaz a hozamod várhatóan nagyjából ugyanakkora marad.

Minél jobban porlasztod a kockázatodat, annál kevésbé lesz feltűnő, ha 1-1 irány nem úgy teljesít. Épp ezért a nagyobb befektetési alapok nem csak egy „félmaréknyi” cég papírjait fogják össze, hanem akár száznál is többet.

Alapvető ökölszabályként mondható el, hogy ahogyan egyre több és több megoldást emelsz be a saját portfóliódba, úgy csökken a kockázata.

Emlékszel? A portfólió hozama az a súlyozott átlaga minden eszköz várható hozamának.

Diverzifikáció az időbeli eltérés miatt

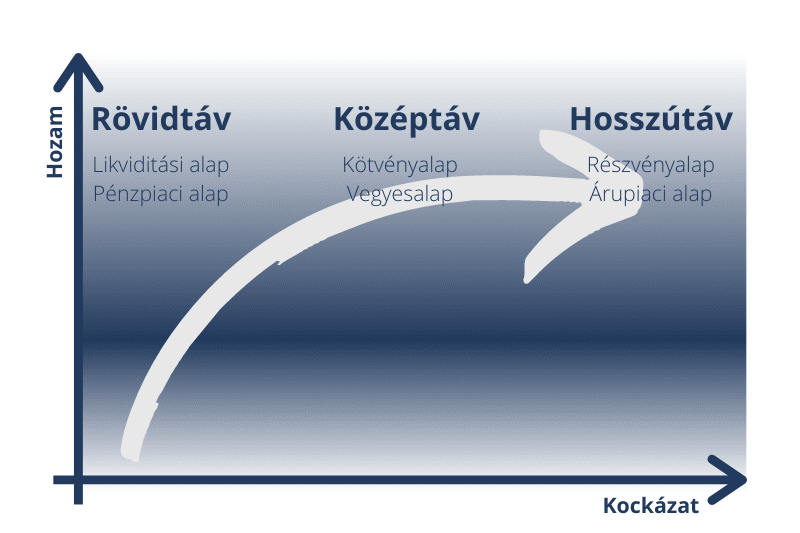

Minden egyes eszköznek megvan a maga ajánlott időtávja, amely alatt nagy (nagyobb) valószínűséggel ér téged veszteség, és a te életednek is megvannak azon szakaszai, amelyekhez mindenképpen igazodni kell.

Mivel a pénznek időre van szüksége ahhoz, hogy dolgozzon, így a hosszútávú terveidhez szükséges pénzt olyan eszközökbe fekteted, ahol a maximális haszonra tehetsz szert. Míg a közép vagy épp rövidtávú tervekhez olyan eszközt választasz, amely már inkább kiegyensúlyozottabb, vagy éppen a hozam helyett a biztonságot helyezi előtérbe.

Majd ahogy az idő telik, a hosszú távú tervek egyre inkább közelebb kerülnek, így az erre a célra befektetett eszközöket is a rövidebb távú tervekhez szükséges igazítani.

Láthatod, hogy ekkor nem csak az adott időtáv alatt elérhető maximális hozam biztosítása miatt választottad a diverzifikációt, hanem a céljaid elérését biztosító megoldás érdekében is.

Mikor van eredménye a diverzifikációnak?

Láthattuk, hogy ha egyetlen irányba irányítod a pénzedet, akkor annak a várható hozama nagyobb tud lenni, mint a teljes egész, viszont a várható vesztesége is kiugró tud lenni. Pont ezért célszerű szétosztani a pénzed, és nem mindet „egy lóra tenni”.

De közel sem mindegy, hogy milyen eszközök között osztod szét a pénzedet. Ha minden eszközt úgy választottál, hogy az adott pillanatban épp felfelé tart, akkor ne lepődj meg azon, hogy van esély arra is, hogy lefele is együtt mozdulnak.

Mikor milyen hatást tapasztalsz?

Annak eldöntésében, hogy előnyös-e vagy sem a diverzifikáció a korrelációt hívjuk segítségül. A korreláció nagyon pongyolán fogalmazva a két eszköz kapcsolata. Azaz mennyire függnek egymástól, mennyire mozdulnak együtt.

Három eset merülhet fel: pozitív, negatív, vagy pedig zéró korreláció.

A korreláció mértékét is figyelemmel kísérheted, nem mindegy ugyanis, hogy teljesen együtt mozdulnak, vagy csak adott külső hatásra egy irányba mozdulnak.

Pozitív korreláció

Pozitív korrelációról beszélünk, ha a két befektetési irány együtt mozdul. A korreláció megmutatja még ennek az együttmozgásnak a mértékét is, ám ez a mostani példában nem fontos. Most az egyetlen lényeges tényező, hogy ha az egyik emelkedik, akkor a másik is.

Tegyük fel, hogy szeretnél befektetni, és egy fagylaltos cég papírjait nézted ki magadnak. Ekkor B opciónak, ha például strandokat üzemeltető cégbe fektetsz, akkor pozitív a korreláció. Ha az egyiknél szalad a szekér, valószínűleg a másik is hasít. Télen viszont mind a kettő pang.

Hétköznapi életben ilyen tud lenni a földrajzi kitettség miatti együttmozgás (pl.: kínai cégek papírjai), vagy épp a digitalizációval kapcsolatos iparágak nyilván fizikai helyüktől függetlenül többé-kevésbé együtt mozdulnak.

Negatív korreláció

Negatív a korreláció, ha pont egymással ellentétesen mozdulnak az értékeik. Amikor az egyik emelkedik, akkor a másik csökken. Ha fele-fele arányban osztod meg a pénzedet, akkor akár egymás hatását is kiolthatják. A fenti példát folytatva ilyen lehet, ha pénzed egyik felét a fagylaltos cégbe teszed, másikat pedig mondjuk sífelszerelés gyártás finanszírozására fordítod. Amikor az egyikre van nagy kereslet, akkor a másik igazából a kutyának sem kell.

Nagyobb volumenben ezt figyelheted meg a részvénypiac és például az arany tekintetében. Amikor az emberek vagy óvatosabban fektetnek be (ilyen volt az amerikai elnökválasztás), vagy pánikolnak, akkor a részvényektől menekülnek. Keresnek helyette egy olyat, amelyet biztonságosnak vélnek. (Ez utóbbi árfolyamára viszont sok minden más is hat a biztonságtudaton kívül.)

Zéró korreláció

Ekkor semmilyen kapcsolat nem figyelhető meg a két eszköz árának változásában.

A fagylalt esetében ilyen lehet akár az édességipar (egész évben van munkájuk), de akár a járműgyártás is.

Miért van szükség befektetésre?

Fentebb már tárgyaltuk, hogy mi is a befektetés fogalma, mivel nézel szembe, ha bármilyen irányban is lépsz. Arról nem volt még szó, hogy személy szerint neked miért van rá szükséged.

Mindannyiunknak 24 órából áll egy napja, és ebből a 24-ből tudunk valamennyit szánni arra, hogy dolgozzunk. Teljesen mindegy, hogy mennyire szereted a munkádat, akkor is van egy felső határ. Így a növekedésre, céljaid elérésére nem feltétlen a még több munka elvállalása a megoldás, hanem maga a befektetés. Ekkor nem az idődet, hanem a pénzedet használod a gyarapodásra. Jól kiválasztva akkor is hoz pénz, amikor épp alszol, szórakozol, nyaralsz, vagy épp nem csinálsz semmit. Tehát akkor is pénzt keresel, amikor épp pénzt költesz 🙂

Ezen kívül élethelyzetednek, életkorodnak megfelelően is van egy olyan ciklikusság, amely szükségessé teszi a tartalékképzést.

Az alábbi erősen stilizált grafikon az ember pénzköltési és pénzkereseti lehetőségeit ábrázolja. A függőleges tengelyen a pénz (azaz a bevétel %-a), a vízszintesen az eltelt idő látható.

Mi látszik ezen?

Az ember életének aktív szakaszában jó esetben jóval többet keres, mint amennyiből meg tud élni. Teszi ezt úgy is, hogy néha a kiadások jelentősen megugranak (pl. ingatlanvásárlás, gyermeknevelés, stb). Élete vége felé viszont visszaesnek a bevételek, így az aktív szakasz eredményeiből kell kiegyensúlyoznia a kieső részt.

Szinkronban van a két görbe?

Nos, nem éppen. A kiadások általában közel sem esnek annyira vissza, mint a bevételek, valamint ha vissza is esnek a kiadások, lehet, hogy időbeli eltéréssel.

Mi a megoldás?

Remélhetően van egy akkora felépített tőkéd, amely akár a hozamaiból lehetővé teszi számodra ennek az áthidalását.

Látható, hogy van egy jelentős eltérés a piros és a kék vonal között. Egy megfelelően felépített portfólió azt a célt szolgálja, hogy ezt kiegyensúlyozza.

Most, hogy az eddigiek alapján láthatod, hogy a saját életedben jelen vannak azok a kockázatok, amiket nem árt előre kipipálni.

Hogyan tervezd meg a szükséges befektetést?

Az embernek ezt jellemzően meg kell terveznie. Ha céget vezetsz, vagy akár csak építkeztél valaha is, akkor nagyon valószínű, hogy készítettél költségvetést. Ez ugyanaz a történet, csak itt nem maximum 2-3-5 évre tervezel, hanem 0-tól akár 100-ra. Nem kell megijedned, attól, hogy az időtáv nő, nem nehezedik a számítás.

Miután megvannak azok a főbb pontok akár a vállalkozás akár a magánéletben, amelyek tőkeigényét biztosítanunk kell, már sokkal könnyebb a dolgunk. Ekkor ugyanis már tudjuk, hogy hova és nagyjából mikorra szeretnél eljutni. Ennek megfelelően könnyebb megmondani, hogy melyek azok a pénzügyi eszközök, amelyek közelebb visznek a célodhoz.

És itt jön képbe ténylegesen a befektetés portfóliójának összeállítása, valamint a portfólió menedzsment.

A befektetés portfóliója

Megjelenési formáját tekintve nagyon sokféle befektetés létezik:

- banki lekötés

- állampapírok

- kötvények

- részvények

- befektetési alapok, indexkövető alapok

- befektetési egységhez kötött életbiztosítás

- saját vállalkozás

- mások által működtetett vállalkozás

- ingatlan

- árutőzsdén elérhető termékek

- nemesfémek (pl. arany, ezüst)

- ipari fémek

- ékszerek, órák

- különböző jogok megvétele

- járművek, műkincsek (stb)

A befektetés portfóliójának (befektetési kosarának) összeállítására ezen eszközökből történik.

A befektetés portfóliójának összeállítása

Egy adott pillanatban személyre szabott portfólió összeállítása a célok időtávjának és tőkeigényének megfelelően kell, hogy történjen a kockázatvállalási hajlandóság figyelembe vételével.

A befektetési portfólió jellemzően pénzügyi eszközökből válogat. Kevés olyan esettel fogsz találkozni, amikor céljaid elérése érdekében mindenféle befektetési formát javasolnak neked. Ez egyrészt szükségtelen is, mert szétaprózza a pénzedet, másrészt pedig maga a pénzügy területe is kellően összetett ahhoz, hogy ezt lefedjen mindent.

A befektetési portfólió kockázata

Fentebb már volt szó arról, hogy mi a befektetés kockázata. Itt a személyre szabott kockázatvállalást nézzük meg.

Bár a befektetésnek a hatékonysági határ mentén elérhető maximális hozam lenne a fő célja, egy nagyon ijedős embernek hiába kínálok hosszútávon jól teljesítő, de rövidebb távon kockázatosabb eszközt (pl. részvényeket, részvény eszközalapokat), ha a rövidtávú visszaeséseknél szegény rendszeresen a szívéhez kap, és belehal. Így számára egy „csökkentett habzású” verziót kell keresni, ahol kevésbé volatil eszközök közül válogathat.

Mielőtt ilyet választasz, vagy a szomszédod példáját követve te is ilyet szeretnél, gondold át, hogy mennyire tudod azt elviselni, hogy a pénzed akár ideiglenesen akár kissé hosszabb távon csak a felét éri annak, amit befizettél. Természetesen annak fényében, hogy van reális esély arra, hogy a tervezett időtáv végére eléri a kívánt hozamot.

A befektetés portfóliójában levő eszközök időtávja

A befektetések fontos tulajdonsága az időtáv.

Ez nem csak amiatt fontos, hogy el tudd dönteni, neked való-e, megfelelően szolgálja-e céljaidat. Ez a kérdés viszonylag egyszerű lenne: ha a te egyik célod mondjuk 5 év múlva esedékes, nyilván nem teszed olyan helyre az erre szánt összeget, amelyből 10 év múlva talán lesz valami.

Hosszútávú befektetést eladni rövidtávú tervek miatt valószínűleg az egyik utolsó dolog, amit valaha is szeretnél.

Ha megtekinted az alábbi képet, láthatsz az időtáv használatával kapcsolatban egy fontos dolgot.

Méghozzá azt, hogy az időtáv növelésével csökkenthető a befektetés kockázata. Épp emiatt, ha egy nagyobb hozamkilátással kecsegtető, ugyanakkor kockázatosabb részvényt / részvény alapot néztél ki magadnak, akkor tudd, hogy az ajánlott időtáv pontosan azt szolgálja, hogy a lehető legkisebb valószínűséggel érjen téged veszteség. (Befektetési alapok esetében az ajánlott időtávot feltüntetik az eszközalap leírásában)

A portfólió összeállítását nem csak egyszer kell megtenni.

Mivel a te élethelyzeted is változik időről időre a befektetésed portfóliója sem egy statikus valami, amit egyszer megcsináltál, és pipa egész életre. Ha a céljaid vagy lehetőségeid változnak, szükséges egy újratervezés.

A nagyobb hozam elérése érdekében is szükség van arra, hogy áttekintsd rendszeres időközönként a meglévő befektetéseidet. (Ez lehet akár évente is, nem kell napi rendszerességben gondolkodnod.) Ennek oka, hogy sem a pénz- és tőkepiac, sem az egyes eszközök teljesítménye az idő előre haladtával nem egyenletes. Mindig lesznek olyan befektetési irányok, amelyekből időszerű kiszállni, és olyanok is, ahova megéri pénzt fektetni.

Így bár hosszútávon a piac egységesen felfelé tart, de a túlértékelt eszközök alulértékeltekre cserélésével nagyobb hozamot lehet realizálni.

A portfólió ilyen típusú kezelése a portfólió menedzsment feladatköre.

A portfólió menedzsment

Amikor a „portfólió menedzsment” kifejezés elhangzik bárhol, néhány ember az idegen szavak szótárához nyúl, a többiek nagyjából a kínai nyelvterületen keresgélnek. Eggyel azonban szinte mindenhol találkozunk: megegyeznek abban, hogy bármi is legyen az, nekik nincs és sosem volt portfóliójuk és ők a portfólió menedzsmenthez tuti nem értenek.

Nézzük meg magát a portfólió kifejezést.

Van-e neked olyan, ha van, mióta van, és egyáltalán lehet-e észszerű kereteken belül tartósan portfóliód. Fentebb már volt arról szó, hogy a befektetésnek számtalan és még egy módja van, és a portfólió összeállítása ezekből történik. Tehát hacsak nem vagy teljesen nincstelen, akkor van befektetési portfóliód.

Amikor gyerekként zsebpénzt kaptál, akkor számtalan dolgot tehettél vele. Tarthattad egy részét készpénzben, egy másik részét leköthetted a bankban, kérhettél érte takarékbélyeget vagy vehettél rajta a nyeremény reményében mondjuk kaparós sorsjegyet. Ekkor ez volt a te portfóliód, és tudásodnak, lehetőségeidnek megfelelően menedzselted annak érdekében, hogy valamilyen szempontból maximalizáld az elérhető nyereségedet.

Tehát még nem is tudtad, de nemcsak, hogy volt portfóliód, de máris portfólió menedzser lettél. 🙂

Azóta néhány év eltelt, és kibővültek a lehetőségeid. A befektetési formák közül gyakorlatilag mindet bele tudod tenni a saját kosaradba.

Most, hogy látod, hogy jelenleg is van portfóliód, lépjünk tovább a menedzselésre.

Mi a portfólió menedzselés?

Ezt a most meglévő vagyont is ugyanúgy kezelni kell, mint amikor gyerekként valamilyen szempont szerint menedzselted.

És itt jön a lényeg: valamilyen szempont szerint.

Gyerekként még nem volt igazán nagy tétje annak, hogy hogyan kezeled a pénzed. Legtöbb esetben a legrosszabb, ami történt, hogy nem mentél fagyizni. Felnőve azért már más a helyzet, nem megfelelően súlyozva a következmények is nagyobbak lesznek. Csak ezt nem sok helyen tanítják.

Ez a befektetésről szól-e? Nem éppen. Legalábbis nem csak a befektetésekről.

Ki kell tudnod választani a megfelelő stratégiát (lehet, hogy van nagyon sok opciód). Így a portfólió management leginkább a kockázatkezelésről szól.

Annak idején nekünk ezt egy pofonegyszerű példával magyarázták az iskolában.

Van egy fix mennyiségű fémed. Készíthetsz belőle ekét is, amivel a mezőgazdaságban termelsz, és készíthetsz belőle ágyút is. Te döntöd el, hogy hány ágyút, és hány ekét gyártasz, és hogy kihasználod-e a kapacitást 100%-osan. Itt is valamilyen szempont szerint súlyozod a gyártást, így nem lesz egy és mindenkire mindig érvényes helyes megoldás.

Ugyanezt teszed a való életben is, csak nyilván nem ennyire egyszerű a történet.

Magánemberként is meg kell határoznod, hogy feléled-e most minden vagyonodat, vagy tartalékolsz későbbre is, és ha igen, mire. Mennyi az, amit a lakhatásra fordítasz, mennyit szánsz saját nyugdíjas éveidre, vagy épp miből mentek nyaralni. Ha gyermeket nevelsz, akkor értelemszerűen kell egy újratervezés, hogy legyen miből felnevelni. És akkor még csak a legegyszerűbb pénzügyi döntéseket soroltam most fel.

Vállalkozóként is választanod kell aközött, hogy mekkora összeg milyen irányba menjen. Több beszállító esetén melyiktől rendelj többet, hova csoportosíts több munkaerőt, halmozz-e fel alapanyagot, vagy éppen hogyan „zsonglőrködj” az időtávokkal (hogy ne csak most legyen jó minden, hanem 2-5-10 év múlva is megálld a helyedet).

Tehát végzel ilyen tevékenységet, csak a pénzügyi piac egy picikét más „termékeket” kínál, az ekéhez képest kevésbé kézzelfoghatót.

A pénzügyi piacon ugyanígy működik minden. Akár saját magad nézel szét a piacon, akár szakértők segítségét kéred, a különböző eszközök közül ugyanígy kell választanod. Különböző eszközök közül választasz, amelyek eltérnek az ajánlott időtáv, a likviditás, a volatilitás, illetve sok más paraméter tekintetében. A kockázatok csökkentése érdekében nem árt, ha diverzifikálsz. Ekkor több eszköz között osztod szét a pénzedet.

Teendőd a saját befektetési terved összeállításához

Láttuk, hogy tartalékképzésre szükség van a jövőbeli várható kockázatok elkerülésére.

Célhoz rendelj eszközt, és ezen eszközökön belül válassz. A szükséges pénzmennyiség nagyságrendjének kiszámítása roppant egyszerű.

Ökölszabályként a főbb lépései a következők:

0. Gyűjtsd össze a főbb terveidet, csak a sarokpontokat. A 20 év múlva esedékes bahamai nyaralást most nem kell még számolnod.

1. Mibe kerülne ma az adott tétel? Írd össze tételenként.

2. Mennyi idő áll a rendelkezésemre? Évben kifejezve, szintén célonként külön-külön.

3. A szükséges tőkét visszaosztva az évek számával megkapod, hogy önmagad, malacpersely igénybevételével mekkora összegből tudnád mai áron megvalósítani.

4. Mivel most lebontva minden célodra megcsináltad, összesítsd a kapott eredményeket. (ne, még ne ijedj meg a látott számon).

5. Akár önállóan, akár szakértő segítségével válassz olyan eszközt, amely a hozamai miatt a szükséges tőkét csökkenti.

Ha a 4. pontnál kiderül, hogy nem lesz elegendő pénzed még az életbevágóan fontos dolgokra se, akkor kiemelten nagy szükséged van arra, hogy a gazdaság minél nagyobb részt tegyen hozzá a célodhoz. Ha hozam nélkül is rendben van minden, akkor a hozam maximum bónusz kategória.

Miután megvan, hogy mekkora részt szeretnél kitermeltetni a gazdasággal, keress akár önállóan akár szakértői segítséggel egy olyan portfólió összeállítást, amely lehetővé teszi számodra ezt.

Ahhoz, hogy megbecsüld a szükséges hozamot, hogy lásd, van-e egyáltalán ilyen eszköz a kínálatban, a 72-es szabályt alkalmazhatod.

A 72-es szabály

A 72-es szabály megmutatja, hogy egy adott tétel mennyi idő alatt duplázódik meg.

Használata:

Ha azt tudod, hogy van X éved: 72/ rendelkezésre álló évek száma = elvárt növekedés %-a.

Vagy ha kínálnak neked egy megoldást, akkor az adott megoldás hozamát alapul véve: 72 / növekedés %-a = szükséges év.

Főbb irányok, amelyek fedezetét fontos megtervezni

Mind cégként, mind magánszemélyként vannak olyan főbb pontok, amelyek szinte fixen elő fognak bukkanni. Előre gondolkodni mindig sokkal olcsóbb, mint utólag kapkodni.

Egy cég számára a befektetések felhasználási módja hasonló a magánszemélyeknél tárgyaltaknál az adókedvezmények kivételével. Itt annyi az eltérés, hogy cégként nyilván nem a gyermek iskoláztatása lesz az elsődleges. A biztonság, az előre tervezés, valamint a váratlan helyzetekre való felkészülés itt is ugyanúgy megjelenik.

Magánszemély esetén

Nyugdíj

Kiemelten fontos témakör, tekintettel arra, hogy a Magyar Állam is így tekint rá.

Ennek egyik ösztönzése a nyugdíjcélú befektetésekre igénybe vehető adójóváírás (ekkor egy előre meghatározott limit erejéig az SZJA-dból még szabadon levő összeget adóbevalláskor jóváírathatod a megtakarítási számládon)

Másik, amit kiemelnék, hogy Magyarországon, mint sok más országban felosztó-kirovó rendszerben működik a nyugdíjrendszer. Ennek lényege, hogy nem kaphat többet az összes nyugdíjas, mint amennyi összesen befolyt nyugdíjjárulék címszó alatt.

Ahogy látod, egyre kevesebb munkavállaló lesz, akik még ha magasabb munkabért is kapnak (és így több járulékot fizetnek), akkor sem feltétlen tudják kitermelni azt, ami a te életszínvonalad akkori fenntartását eredményezik majd.

Így egy olyan időszak biztonságáról gondoskodsz, amikor már nem tudsz, vagy nem akarsz dolgozni. Ekkor a bevételeid csökkennek, kiadásaid viszont vagy maradnak, vagy akár nőhetnek is.

Saját tartalékképzés

Az élet hozhat és hoz is váratlan fordulatokat. Amit fixen nem szeretnél tenni, hogy más céljaidtól nem csak, hogy elveszel, hanem akár romba is döntöd őket.

Baj esetén ugyanis az ember muszájból akár áron alul kényszerül megválni az addig elért eredményeitől.

Itt nem csak arra a vésztartalékra gondolok, amely egy esetleges munkanélküliségnél áthidalja a problémát. Itt akár olyan tartalék felépítése is életszerűen hangozhat, amelyből éveken keresztül élhetsz.

Néhány példa, hogy mi miatt lehet szükséged arra, hogy ilyen tartalékra támaszkodj:

- betegség

- baleset,

- valamely családtag gondozása

- gyermek születése miatti kiesés (GYES, GYED időszaka)

- gyorsan változó világunkban ebből tudsz megélni addig, amíg egyik szakmából átképzed magad a másikba.

Gyermek jövője

Ez már nem a te életedről szól, vagy igazából csak részben szól rólad. Ha gyermeket nevelsz, akkor már akár a születése pillanatában (vagy akár a gyermektervezés gondolatakor) el tudod dönteni, hogy annak idején mivel, hogyan szeretnéd útjára indítani.

A taníttatás az egyik legfőbb kincs, amit kaphat a gyermek. Egy magasabban kvalifikált ember jobb pozícióból tud indulni akár munkavállalóként, akár vállalkozóként jelenik meg. De egy saját lakás összegyűjtése is a biztonság kategóriájába tartozik. Ekkor ugyanis a hitelfelvétel kockázataitól és terheitől mentesíted a gyermeket.

Ingatlannal kapcsolatos célok

Akár saját ingatlanról van szó, akár a gyermekednek szánt ingatlanról, mindenképp jelentős tételről van szó, ha vásárlás vagy felújítás mellett döntesz.

Ha a háttérben megfelelő tartalék áll a rendelkezésedre, akkor egyrészt nem kötelezed el magadat hitel irányába, másrészt sokkal könnyebben mondasz egy jó lehetőségre igent.

Ha mégis hitelből valósítod meg álmaid otthonának megvételét, azzal sincs semmi probléma. Csak tudd, hogy az a kamat, amit időben takarékoskodva te kapnál, azt nagylelkűen átengeded a banknak.

Vállalkozás esetén

Osztalékkivétel

Egy cég életében az osztalékkivétel jó esetben nem csak a könyvelés kozmetikázására szolgál, vagy hogy év végén csökkentett adózással a tulajdonos felveszi a cégből, majd a dolgozóknak bónuszként kiosztja.

Az osztalék felvételét jó esetben megtervezi a cégvezetés. Ha túl keveset vesz ki, akkor érdemben nem tett semmit. Túlzott mértékű kivételnél viszont az azt követő időszak cégen belüli tőkeszükségletét veszélyezteti.

Természetesen egy tulajdonos esetében a kivett osztalék adóköteles, jelenleg 15%-os SZJA fizetési kötelezettség áll fenn az osztalékra.

Amire a legtöbb cég használja az osztaléktervezésnél a befektetést, hogy egy nagyobb összegű osztalékkivételt megtervezzen, és ennek legalább az adókulcsát kitermelje. Ha tőke felépítése közben a cégnek szüksége van a pénzre, akkor visszahívja részét vagy egészét, egyéb esetben pedig nem a cégnek kellett az adót kitermelnie.

Kiszállási stratégia

Egy családi vállalkozás számára kulcskérdés tud lenni. Ennek megtervezése akkor is időszerű, ha a kiszállás még messze van.

Teljesen másképp tudsz a saját munkádhoz hozzáállni, lazábban tudod kezelni a döntéseket, ha tudod, hogy nem kényszerből dolgozol, hanem bármikor abbahagyhatod.

Mi történik akkor, ha az addigi tulajdonos-ügyvezető ténylegesen átadja a stafétát?

Ekkor az ő jövedelme biztosan lecsökken, lévén, már nem vesz fel fizetést a cégéből. Ha családon belül adja át a céget, a jövedelméről így gondoskodik, ha pedig eladja a céget, akkor lehetősége van arra, hogy ne az érzelmei alapján árazza be a céget, hanem a tényleges piaci értéket kaphassa (nyilván a kiszállási célra elkülönített számla egyenlegén felül)

Munkavállalók megtartása

A munkavállalókat sokan bérversennyel szeretnék megtartani. Ez viszont csak egy ideig lehetséges, egy bizonyos termelékenységi határon felül viszont lehetetlen a béreket és azok adóvonzatát hosszútávon biztonságosan kitermelni.

Erre ad lehetőséget több más opció mellett akár törzsgárdai akár bármilyen más objektív szempontok szerint adott bónusz.

A befektetést arra használja a legtöbb cég, hogy ne a pénztárból kelljen kifizetni. Egyrészt a befektetés esetén dolgozik a pénz, másrészt pedig a pénztárban nem biztos, hogy az adott pillanatban elegendő van. Egyfajta pufferként is működik az erre a célra elkülönített számla.

Fejlesztési projekt

A vállalkozások életében gyakran előforduló kérdés, hogy hol szeretnének tartani 3-5 év múlva. Ezt adott esetben még a bank is megkérdezi. Erre sokan válaszolják, hogy szeretnének egy új telephelyet, vagy épp a mostani székhelyet cserélnék egy komfortosabbra.

Egy cég egy leendő projektjét sokszor hitelből valósítja meg. Egy vállalkozás esetén a bank sokszor nem finanszíroz 50% fölött, így a szükséges önerő összegyűjtése, esetleg hiteligény kiváltása céllal előre takarékoskodik a vállalkozás.

Infláció elleni védelem már meglévő forrásoknál

Az infláció lassú gyilkos. Észrevétlen eszi meg a már összegyűjtött vagyont. Ha az éves infláció 3%, és a te befektetésed költségek levonása után nem hoz ennyit, akkor biztos lehetsz benne, hogy kevesebbet ér a pénzed, mint annak előtte.

Sok vállalkozás teszi azt meg, hogy ami nem a napi likviditáshoz szükséges, hanem féléven túli tartalék, azt rövid- valamint ultrarövid távokra befekteti. Ezt jellemzően privátbanki megoldásokon keresztül szokták megtenni, így lehetőségük van ezen az összegen legalább az inflációt, vagy még többet kitermelni.

A befektetések jogi oldala

Most, hogy gyakorlatilag mindent tudsz a befektetésekről, és a saját portfóliód összeállításáról, ejtsünk néhány szót arról, hogy a Magyar Állam mit vár tőled és mit kínál, ha a befektetés szóba kerül.

Vár egyrészt adót, és itt az időtávokkal próbál arra ösztönözni, hogy befektetőként hosszútávon gondolkodj, és kínál ezért „cserébe” védelmet.

A befektetés adózása

A kamat nem más, mint a kölcsönzött tőke használatáért adott (vagy éppen) kapott pénz mennyisége. A hozam a befektető haszna, amely magában foglalja a kamatot is, de akár az árfolyamnyereséget vagy bármi más növekedést is. Befektetéskor nem teszel mást, mint a pénzedet valahova „kölcsönadod”. Így akár kamatként, akár hozamként kapod a növekményt, a befektetés adózását a Személyi Jövedelemadóról szóló törvény szabályozza.

Kamatadóként ismert levonás (becsületes nevén a kamat után számolt SZJA) egységesen: 15%

Számokban:

Befektetésed: 1.000 Ft

Elért növekmény: 100 Ft

Ekkor a 100 Ft után kell a 15%-ot megfizetned, így 15 Ft-ot von le tőled a pénzintézet automatikusan, a maradék 85 Ft-ot és az eredeti befektetett 1.000 Ft-ot megkapod (nyilván az egyéb költségek levonása után)

Kivéve, ha a befektetésedet bizonyos időtávon túl vetted ki.

Egyszeri befektetésnél (amikor egyetlen időpontban egy összegben fektetted be a pénzt)

3 év után kedvezményes 10%,

5 év után 0% a kamatadó fizetési kötelezettség.

Folyamatos díjas befektetésnél (ekkor rendszeres időközönként teszel az eredeti befektetésedhez egy bizonyos összeget)

5 év után kedvezményes,

10 év után megszűnik a kamatadó fizetési kötelezettség.

A befektetés biztonsága

Pénzügyi területen a befektetés az alábbi 2 jogviszonyba tartozhat:

Banki jogviszony

Általánosságban elmondható, hogy az itt elhelyezett pénzeszköz az OBA (Országos Betétbiztosítási Alap) védelmét élvezi. Arról, hogy konkrétan mit, mikor, mire fizet az alap, üde és friss, mindig naprakész információkat az OBA oldalán olvashatsz.

Az OBA beavatkozására Magyarországon nem sok példa volt eddig szerencsére. Mindenkinek jobb, hogy segítik az esetleg a bajba jutott pénzintézeteket.

Egy hazai bank relatívan nehezen jut „önerőből” bajba. Az elég szigorú banki szabályozásnak (amely kiterjed a hitelezési gyakorlatra is) köszönhetően a veszélyhelyzetet alapvetően 2 dolog idézhetné elő:

- bűncselekmény

- illetve pánik.

Pánikra volt már példa többször is (talán a legemlékezetesebb még a ’90-es években történt eset, mikor a Posta Bank előtt pénzükért sorban álltak az ügyfelek), bűncselekmény miatt hazai bankot információim szerint nem kellett még felszámolni, vagy menteni.

Idáig takarékszövetkezetek felszámolásánál állt helyt az OBA. Ők egyrészt jóval kisebb tőkével rendelkeznek, így hamarabb inognak meg egy bankhoz képest, illetve egy icipicit lazább szabályozás alá tartoznak.

Negatív hírként elmondható, hogy a banki jogviszony alatt indított befektetések inkasszálhatóak, perelhetőek, valamint öröklésükkor az örökösödési eljárás alá tartoznak.

Biztosítói jogviszony

Alapvetően a Befektető-védelmi alap nyújt biztonságot azoknak, akik a biztosítás alá tartozó befektetéseket választják. Ezt a típusú szolgáltatást csak és kizárólag olyan szervezet végezheti, akinek az MNB, mint fő felügyeleti szerv engedélyt adott. Ezt nem csak biztosítókon keresztül lehet elérni, de rajtuk keresztül biztosan. Bővebben a BEVÁról a BEVA oldalán tájékozódhatsz.

A biztosítókon keresztül indított befektetésnél a haláleseti kedvezményezett megjelölésével kikerülhető, hogy örökösödési eljárás hosszadalmas procedúrája alá essen az itt elhelyezett összeg.

Ez a haláleseti kedvezményezett nem keverendő össze azzal, amikor a bankban a számlatulajdonos elhalálozása esetére megjelölhető eljáró személy. Ekkor az adott személy nem örökli a pénzt, csupán kezelheti (sokan pl. a saját temetésük összegét is bankban tartják, amelyhez így hozzá lehet férni), míg a biztosítás kifizetésekor a megjelölt személy tulajdonát képezi a pénzeszköz.

Nem inkasszálható, valamint nem perelhető egy biztosítón keresztül indított befektetés. Csak akkor vehetik el, ha kimondják, hogy tényleg bűncselekményből származik.

Zárszó

A befektetések létjogosultságát az adja, hogy az életünkben a pénz kereseti és pénzköltési szokások és lehetőségek nincsenek szinkronban sem a magánszemélyek sem a cégek esetében.

Egy megfelelően kialakított portfólió lehetőséget biztosít a tulajdonosának arra, hogy a lehető legkevesebb munka vagy energia felhasználásával érje el céljait. Ennek kialakítása viszont több szempont szerint történik, és megfelelő körültekintést igényel.

Ezt a cikket Albert Einstein szavaival zárnám:

„A kamatos kamat a világ nyolcadik csodája. Az, aki megérti, kapja… aki nem, az megfizeti.”